La crise financière a connu un tournant majeur dans la semaine qui s’est écoulée entre le dimanche 14 septembre et le vendredi 19 septembre 2008. L’accélération brutale des événements a provoqué leur changement de nature. L’accumulation quantitative des chocs a induit leur transformation qualitative. Les représentations des acteurs se sont révélées tout comme elles se sont brutalement transformées. En ce sens les six journées dramatiques qui vont de l’après-midi du dimanche 14 à la clôture de la séance à Wall Street le vendredi 19 constituent un de ces «moments» historiques où sont testées tout autant les stratégies que les doctrines et les théories qui les sous-tendent.

Par Jacques SAPIR, directeur d’études à l’EHESS et directeur du CEMI-EHESS

La décision prise par les autorités américaines de créer une gigantesque caisse de défaisance pour tenter, enfin, de dénouer la crise est une étape décisive. Elle était inévitable et survient probablement bien plus tard qu’il n’eut fallu. Cette décision, renforcée par des mesures techniques très contraignantes comme l’interdiction de vente à découvert (short selling) ne met pas fin à la crise. Elle en transforme cependant le processus et conduit à un déplacement du front des événements qui désormais sont susceptibles de survenir.

S’il est encore trop tôt pour prétendre en tirer toutes les leçons, certains enseignements sont d’ores et déjà disponibles et doivent être pris en compte.

I. La folle semaine d’Henry Paulson, Ben Bernanke et de quelques autres…

«Tu montreras cette crise au Peuple. Elle en vaut la peine», Pcc Danton (sur l’échafaud).

La folle semaine commence un dimanche. Les autorités financières américaines, le Trésor représenté par son Secrétaire Henry Paulson et la FED, représentée par son Président Ben Bernanke, sont au chevet de l’une des plus importantes banques d’investissement américaines et certainement la plus ancienne, Lehman Brothers.

Le malade est gravement atteint et toute la communauté financière le sait depuis la crise de la Bear Stearns au printemps. Cette dernière banque avait été sauvée pour éviter justement la faillite de Lehman et l’affaiblissement irrémédiable de Merrill Lynch et Morgan Stanley. Mais la situation est différente en cette mi-septembre. Les autorités financières américaines ont du se porter au secours des deux principaux assureurs de prêts hypothécaires, Fannie Mae et Freddie Mac, aboutissant de fait à nationaliser ces deux institutions. La grogne monte des rangs du parti républicain devant ce que certains appellent le «socialisme» de Paulson. Le candidat du parti, McCain, remis en selle face à son adversaire démocrate par la guerre d’Ossétie du Sud, joue à fond du discours ultra-libéral traditionnel de la droite des Républicains, à laquelle il s’est allié en prenant S. Palin comme co-listière.

Devant le refus des deux banques privées consultées pour une reprise de Lehman, Paulson décide de laisser mourir le malade et d’annoncer que le Trésor ne se portera pas à son secours. Cette décision constitue le premier tournant important dans l’attitude des autorités américaines. L’annonce le lundi matin de la faillite de Lehman Brothers va enclencher la suite des événements de cette semaine fatidique.

On peut donner à la décision du secrétaire au Trésor bien des explications techniques, mais elles sont boiteuses.

Paulson aurait voulu casser la spirale de l’aléa moral que la multiplication des interventions publiques aurait initiée. Mais un tel argument suppose que l’aléa moral est un risque plus grand à court terme que la crise systémique, ce que dément toute étude sérieuse des crises financières. L’irresponsabilité des acteurs, que l’on assimile parfois un peu imprudemment à l’aléa moral en oubliant que ce dernier est un concept lié à un cadre théorique particulier et en réalité très fragile, est un problème qui se manifeste dans le moyen terme. Cette irresponsabilité est sans doute plus et mieux explicable par les structures de rémunération au seins des banques et des sociétés financières que par une garantie de sauvetage accordée par les autorités publiques.

Un autre argument évoqué est que Paulson, issu de l’une des plus fameuses banques d’investissement de Wall Street, Goldman Sachs, n’aurait pas voulu donner l’impression qu’il faisait passer ses intérêts d’ancien acteur du système avant ses responsabilités gouvernementales. Mais l’enjeu est bien trop important pour qu’un sauvetage de Lehman puisse être porté au crédit d’une quelconque faiblesse de Paulson envers d’anciens confrères.

Un troisième argument, plus sérieux, est que Paulson savait que l’Etat devrait intervenir rapidement. L’assureur AIG était au bord de la faillite et ses encours pouvaient avoir un effet autrement plus déstabilisant sur le système financier. Une manière de rationaliser la décision de Paulson consiste à dire que ce dernier aurait voulu envoyer au marché un signal clair que désormais on distinguerait l’essentiel du superflu, Fannie Mae et Freddie Mac étant l’essentiel et Lehman le superflu. Cette explication serait recevable si tel avait été le discours tenu par les autorités américaines. Une déclaration publique de Paulson et du Président Bush affirmant que les autorités ne cèderaient pas sur l’essentiel mais ne gaspilleraient pas leur temps sur des fronts secondaires eut pu – peut être – cautériser la plaie. Or, le discours qui fut tenu dans la nuit du 14 au 15 septembre et dans la matinée du lundi fut le pire de tous: «le marché doit s’occuper du marché». Sans doute était-ce ce que la droite républicaine et le Financial Times voulaient entendre. Mais ce tournant idéologique vers un soi-disant retour aux valeurs du libéralisme est absolument inadéquat et ne répond pas aux urgences de l’heure.

Une autre interprétation à mon sens plus robuste, est que la décision de Paulson a été surdéterminée par une impasse stratégique et des préoccupations politiciennes de court terme.

L’impasse stratégique est celle dans laquelle les autorités américaines, Trésor et FED, se sont mises en s’engageant à traiter au coup par coup les chocs financiers à partir de la crise de la Bear Stearns. Paulson et Bernanke ont adopté ce qui, en langage militaire, s’appelle une défense en ligne continue. Quand l’ennemi perce en un point, on colmate et l’on cherche à réparer la ligne. Dans une situation aussi mouvante qu’une crise financière majeure, c’est une erreur aussi tragique que celle de Gamelin en mai-juin 1940. Ce qui caractérise une telle erreur s’est qu’elle s’auto-renforce. Une fois prise la décision de défendre une ligne continue, on devient rapidement absorbé par chaque choc tactique que l’on cherche à réparer. La stratégie se réduit rapidement dans les représentations des acteurs à une suite d’opérations tactiques, conduisant à une perte de la vue d’ensemble du problème. Cette dilution de la stratégie dans la tactique, induit alors une crise de confiance entre les exécutants et les décideurs, ce que l’on appelle une «crise de leadership».

À ce problème vient s’ajouter la dynamique de la campagne électorale américaine. La convention du parti républicain avait permis à McCain de reprendre un avantage sur Obama. Le discours anti-russe au moment de la guerre d’Ossétie du Sud permet au candidat républicain de conforter cet avantage. Mais, tout le monde sait qu’il est fragile sur le terrain économique. Il faut éviter de donner des arguments aux démocrates et pour remobiliser la droite du parti Républicain, le «retour aux valeurs» s’impose. La décision de Paulson, quelle qu’ait pu en être la raison fondamentale, est ainsi habillée idéologiquement. Mais ces habits sont sa tunique de Nessus. En se surajoutant au sentiment de «crise de leadership» induit par la dilution en tactique de la stratégie adoptée jusque là, cet habillage idéologique accélère la crainte des opérateurs d’une démission des autorités (ou de leur profonde irresponsabilité) face à la crise.

Le résultat ne se fait pas attendre. La journée du lundi 15 est marquée par de fortes baisses des cours. Le placement de Lehman Brothers sous la protection de l’article 11 déclenche l’activation de la chaîne des Credit Default Swaps, les CDS qui sont une des courroie de transmission de la crise. L’assureur AIG est le plus directement touché. Le doute touche d’autres institutions bancaires. Merrill Lynch doit se laisser absorber par Bank of America, Morgan Stanley et même Goldman Sachs inspirent une méfiance croissante qui se traduit par une baisse rapide de leur valeur. Une des grandes banques d’épargne, Washington Mutual est dans une situation dangereuse et se voit dégrader par Standard & Poor’s, tandis que de lourdes incertitudes pèsent sur Wachovia. La possibilité de voir les établissements bancaires américains s’effondrer tels des dominos devient à chaque heure qui passe plus crédible, et le nombre de banques régionales sous pression augmente rapidement, passant de 110 dans les estimations fournies le 12 septembre à 147 dans celles du 16 septembre.

La posture prise par Henry Paulson dans la nuit du dimanche au lundi s’est donc révélée pleinement inefficace. En fait, il semble bien que ce soit le sauvetage final de Fannie Mae et Freddie Mac le 7 septembre qui ait persuadé les opérateurs de la gravité de la situation. Dans un tel contexte, le retour du refoulé libéral de l’administration américaine ne pouvait qu’aggraver considérablement les inquiétudes.

Dès mardi matin, il est clair que la situation s’est considérablement dégradée. Le risque de système qu’une faillite potentielle de AIG fait courir est tel que Paulson doit intervenir. Le mythe d’une «caisse de secours privée» constituée par les principales banques ne résiste pas à l’urgence. Ce mythe était une résurgence de l’une des pires erreurs de 1929, quand le gouvernement américain avait demandé à Rockfeller de prendre la tête d’un «syndicat de banquiers» pour stopper la crise, avec le résultat que l’on connaît. Le Trésor et la FED doivent passer à l’action et le discours du «marché sauvera le marché», passe par la fenêtre. Le Trésor s’engage dans une opération financièrement lourde en décidant d’acquérir près de 80% d’AIG avec un prêt-relais du FED de 80 milliards de dollars. C’est bien à une nationalisation en bonne et due forme que l’on assiste, financée par de la création monétaire.

Prise comme telle, la décision de Paulson et Bernanke est unique dans l’histoire des Etats-Unis depuis la contre-révolution conservatrice de Reagan. Mais ce qui est encore plus unique est qu’un acte d’une telle ampleur et d’une telle signification ne rétablit pas la confiance. Bien au contraire. La journée du mercredi 17 est désastreuse.

Reprenons la métaphore militaire, car elle permet de donner du sens à la succession de nouvelles qui tombe des agences de presse et remplissent les écrans d’ordinateurs. Sentant le front craquer, Paulson et Bernanke ont lancé une contre-attaque importante. Ils sécurisent le saillant que l’ennemi menaçait mais ils n’ont ni cassé l’offensive, ni rétabli la confiance aux seins de leurs troupes. Le sauvetage de AIG, c’est Abbeville fin mai 1940: un succès tactique mais qui ne change en rien la situation stratégique. Cette dernière s’aggrave d’ailleurs d’heure en heure obligeant les banques centrales à faire donner les réserves. Le FED promet 180 milliards de dollars, la BCE, 110, la Banque du Japon, 60. Les milliards tombent comme obus à Gravelotte. C’est désormais au Trésor de prêter au FED.

Il se produit alors, dans la nuit du mercredi 17 au jeudi 18 septembre un événement incroyable. Tout le monde s’attend à ce qu’une telle injection de liquidités provoque une forte réaction positive des marchés. Et c’est l’inverse qui se produit! Si les cours «aux futurs» sont à la hausse dans les 2 heures qui précèdent l’ouverture sur toutes les grandes bourses, moins de 2 heures après l’ouverture, on a plongé dans le rouge. Le LIBOR à 3 mois monte à un niveau inconnu depuis le krach d’octobre 1987. Mais il y a encore plus grave: pour la première fois des doutes se font jour sur la dette souveraine américaine. Le coût des CDS assurant des bons du Trésor américain devient désormais très sensiblement supérieur à ceux assurant la dette japonaise.

La situation est alors d’une extrême gravité. Il est clair que la stratégie adoptée par Paulson et Bernanke au printemps 2008 a atteint ses limites. La crise d’autorité est totale et la panique menace. Dans la nuit du jeudi au vendredi Paulson et Bernanke décident, enfin, de changer radicalement de stratégie et de s’engager dans la seule voie qui reste possible: la constitution d’une gigantesque «caisse de défaisance» qui absorbera les mauvais actifs détenus dans le système bancaire et chez les assureurs américains. Cette décision s’accompagne de mesures techniques importantes. L’autorité des marchés financiers de Londres décide d’interdire provisoirement les ventes à découvert (short selling) un mouvement imité dans la nuit par la SEC de Wall Street, qui fournit alors une liste de 800 sociétés concernées par cette interdiction. Rapidement, on assiste à une course effrénée des grandes sociétés américaines pour figurer sur cette liste, qui constitue une garantie contre l’action des spéculateurs. Cette mesure sera reprise par les autorités de surveillance des marchés financiers en Australie, Irlande, Suisse et France dans les heures qui suivront.

Cette décision est bien le choc que les opérateurs financiers attendaient. Que des survivants du monétarisme le plus recuit puissent hurler au «socialisme» et traiter les autorités financières américaines de «françaises» , la pire injure qu’il soit dans la bouche d’un libéral néo-con, ne change rien à l’affaire. Ce qui devait être fait a été fait.

La réaction des marchés est spectaculaire. La hausse se propage de Tokyo à Wall Street, avec l’aide des États qui, en Chine et en Russie, donnent de sérieux coups de pouce sur leurs propres marchés. Le coût d’une telle opération risque d’être élevé, et d’autant plus élevé que l’on aura tardé. L’ancien économiste en chef du FMI, K. Rogoff, avance le vendredi une estimation des montants nécessaires qui est comprise entre 1000 et 2000 milliards de Dollars.

La semaine n’est cependant pas encore finie quand Wall Street clôture vendredi soir. Un dernier écho de la crise sera la décision historique, dimanche 21 septembre, de Goldman Sachs et Morgan Stanley de changer de statut afin de devenir des «Bank Holding Companies». Cette décision, qui met fin à leur existence en tant que banques d’investissement indépendantes, a été dictée par la nécessité pour ces deux banques de pouvoir avoir recours aux lignes de crédit ouvertes par le FED et administrée par la Federal Reserve Bank of New York. Venant après la faillite de Lehman Brothers, qui ouvrit cette «folle semaine» et le rachat de Merrill Lynch, cette décision clôt une époque, celle où Wall Street était dominé par les grandes banques d’investissement indépendantes, réputées faire la pluie et le beau temps sur le marché. De ces dernières, il ne reste plus désormais que J.P. Morgan.

Pour le spécialiste de la Russie, voir Goldman Sachs venir ainsi à Canossa dix ans après la crise de 1998 n’est pas sans ironie ni satisfaction.

II. Changements dans les représentations et enseignements.

«Bien que ce soit de la folie, cela ne manque pas de méthode», Polonius, Hamlet, Acte II, scène 2.

Il ne fait aucun doute que cette «folle semaine» laissera des traces profondes non seulement dans l’économie, mais aussi dans les représentations. Le retour de l’État a signifié un brutal retour du principe de réalité. Ceci n’implique pourtant pas que le travail d’excuse et d’auto-justification ne soit en place. Il implique donc de bien préciser les leçons que l’on peut tirer des événements de ces derniers jours.

Typique de ce travail d’auto-justification est le discours apparemment critique tenu par divers responsables politiques. Ainsi, en France, le premier ministre François Fillon va-t-il depuis Rome dénoncer le «dévoiement de la finance» comme l’une des cause de cette crise. Aux Etats-Unis, John McCain, qui s’est illustré durant cette semaine par un mémorable «les fondamentaux de l’économie américaines sont sains», concentre désormais ses critiques contre l’irresponsabilité des banquiers et le soutien qu’ils trouvent auprès du gouvernement. L’attaque contre le «Big business» et le «Big government» est au sein de la droite du parti Républicain la réaction classique aux difficultés. Au-delà de ces déclarations, on voit bien la ligne de défense qui se met en place: la crise que l’on a connu est le produit de quelques irresponsables et d’une insuffisance de réglementations qui a permis le développement de pratiques peu transparentes. Le système n’a pas failli, même si certains de ses membres sont coupables. Qui a travaillé sur le système soviétique connaît bien la logique autistique d’un tel discours.

La réalité est bien différente. Les dérives de la finance américaine qui ont contaminé une bonne partie de la finance mondiale sont d’abord et avant tout le produit de la crise d’un modèle de développement, celui du néo-libéralisme américain qui prétend développer une économie capitaliste en comprimant toujours plus les salaires et en conduisant une fraction toujours plus grande de la population de la paupérisation relative à la paupérisation absolue.

Aux Etats-Unis, entre 2000 et 2007, le revenu moyen s’est accru d’environ 2,5% par an quand le revenu du salarié médian n’a progressé que de 0,1%; le revenu réel du ménage médian a quant à lui baissé durant cette période, sous l’effet de la pression à la baisse des rémunérations induit par le libre-échange.

Le coût des assurances de santé par contre a fortement augmenté (+68% de 2000 à 2007) ainsi que les frais d’éducation (+46%). La proportion des habitants sans couverture pour les frais de santé est passée de 13,9% à 15,6% entre 2000 et 2007. Dans ces conditions, seul l’endettement a permis aux classes moyennes de maintenir leur niveau de vie. Il prend alors la forme du crédit hypothécaire qui est devenu un instrument de crédit global, se substituant en partie aux formes traditionnelles de crédit à la consommation. Quand la valeur du bien immobilier s’accroît, la différence entre la valeur vénale théorique du bien et le montant gagé dans l’hypothèque, peut être mobilisée par l’emprunteur. C’est le Home Equity Extraction. Les banques accordent des crédits renouvelables fondés sur cette différence (Home Equity Line Of Credit ou HELOC). Ceci permet de comprendre la montée explosive de l’endettement des ménages américains, qui représente aujourd’hui 93% du PIB (dont 77% du PIB pour le seul endettement hypothécaire). L’appréciation des actifs, biens immobiliers (+52% de 2003 à 2006) mais aussi actions et obligations, a produit un effet de richesse positif qui a conduit les ménages à diminuer leur effort d’épargne, ce que l’on constate en parallèle avec l’explosion de l’endettement.

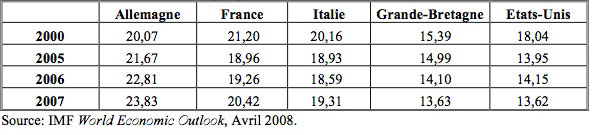

Un signe évident d’une différenciation des modèles de capitalisme dans les 10 dernières années peut être trouvé dans les différences du taux d’épargne global que l’on constate dans les pays occidentaux.

Tableau 1. Épargne totale en % du PIB

On discerne nettement la différence entre les pays qui ont basculé dans le modèle néo-libéral et ceux qui présentent encore des éléments de résistance. Une comparaison avec les pays d’Asie ferait apparaître une troisième catégorie avec des taux d’endettements de 30% à 40%.

Cela signifie qu’aux Etats-Unis, mais aussi en Europe en Grande-Bretagne, où la politique de Tony Blair a contribué à la fragilisation des salariés, et en Espagne, on a ouvert l’accès au crédit dans des conditions de plus en plus favorables alors que les déterminants de la solvabilité des ménages devenaient de plus en plus défavorables. Cette ouverture du crédit n’était pas seulement fonctionnelle d’un point de vue macroéconomique.

Elle a aussi été le fait d’une dynamique microéconomique de forte concurrence issue de la déréglementation. Si cette dernière était nécessaire à l’extension du crédit, elle aussi pris une dimension purement idéologique en bien des points. Le neo-libéralisme dans les têtes a permis son extension dans les structures de l’économie. Au dernier trimestre 2006, les crédits hypothécaires accordés aux ménages surendettés aux Etats-Unis (les fameux contrats « sub-prime », se faisaient avec un apport personnel de…0,8%.

Les conditions d’endettement des ménages se sont ainsi fortement dégradées, ce que la multiplication des contrats à taux variables et ajustables (les ARM), a aggravé. Ces contrats qui représentaient 73,8% des nouveaux contrats en 2001 atteignaient 91,3% en 2006.

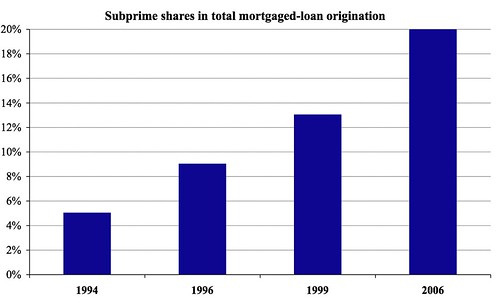

L’explosion du volume des subprime au sein des émissions d’hypothèses est saisissante. On est ainsi passé d’environ 4,8% des hypothèques émises dans une année en 1994 à 20% en 2006.

Graphique 1. (Sources: 1994, 1996, 1999, 2006).

Cette «folie hypothécaire» n’est une «manie», au sens des grandes spéculations historiques, qu’en apparence. Il y a de la méthode et surtout du système dans cette folie. Quand on comprime les revenus salariaux pour toujours plus de profits et que l’on cherche dans la financiarisation de l’économie une porte de sortie à la contradiction qui veut que toute compression des revenus induira celle de la demande solvable, donc celle du niveau d’activité et donc celle du volume des profits, alors la dérégulation financière et l’emballement de la machine à crédit au delà de toute borne prudentielle – au point où l’on en arrive à parler de prêt «prédateurs» – deviennent logiques.

Il y a aussi du système dans cette folie quand on prétend, comme le fait le gouvernement français, développer une mentalité de propriétaire à travers l’immobilier tout en menant une politique de déflation salariale, que l’on justifie au nom de l’ouverture économique alors que cette dernière a été justement initiée pour accroître les pressions sur les salariés. Ainsi, François Fillon et Nicolas Sarkozy sont par leurs politiques, et l’approbation donner au système des hypothèques rechargeables en France, les vecteurs mêmes des dévoiements de la finance qu’ils peuvent par ailleurs condamner. Les institutions du néo-libéralisme finissent par induire chez les acteurs au centre du système les représentations qui conduisent à leur renforcement permanent et ce jusqu’au jour où le même système va heurter de plein fouet le mur des limites de sa propre reproduction. Où donc est le dévoiement? Dans les pratiques financières ou dans la pensée de ceux qui mettent en place les réformes qui rendront non seulement possible mais encore inévitable car nécessaires les emballements dont les Etats-Unis, mais aussi la Grande-Bretagne et l’Espagne nous donnent l’exemple?

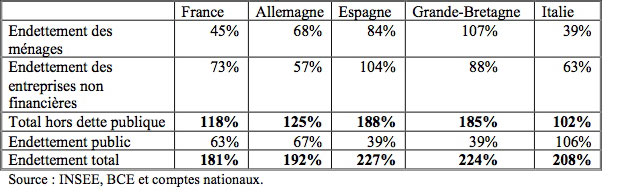

Si l’on considère les évolutions d’un point de vue systémique, on voit ainsi apparaître, au sein d’un capitalisme réputé homogène comme le capitalisme européen, des divergences majeures dans la structure d’endettement qui sont la contrepartie des différences dans le taux d’épargne.

Tableau 2. Endettement comparé en % du PIB en 2006

On voit bien apparaître deux modèles assez distincts, ceux des pays où l’endettement des ménages et des entreprises est fort mais celui de l’État réduit, et ceux, pour l’instant encore peu touchés par le tournant néo-libéral, où l’endettement public est élevé mais l’endettement des ménages et des entreprises bien plus faible. Au total, le plus endetté n’est pas celui qu’on croit…

La crise financière actuelle est avant tout le résultat immédiat d’une circulation intense de mauvaises créances. La qualité de ces dernières ayant d’ailleurs évolué avec l’approfondissement des politiques macro-économiques qui leur ont donné naissance. Cette évolution de la qualité rend des créances hier acceptables aujourd’hui potentiellement dangereuses.

La complexification des procédures de la «finance structurée» a ajouté un voile d’opacité sur cette circulation des créances. Mais il faut avoir l’honnêteté de dire qu’une meilleure réglementation n’aurait certainement pas résisté à la pression concurrentielle du système, une fois l’endettement des ménages devenu le seul pilier de la croissance. Par ailleurs, la finance structurée n’a fait qu’aider à la circulation de créances qu’elle n’a pas créées.

On le voit bien, l’origine de la crise financière n’est pas à chercher dans la finance mais dans des modes de répartition, d’ouverture à la concurrence internationale, et des procédures de déréglementation – sociales, financières, industrielles - qui caractérisent un modèle particulier de capitalisme, que l’on peut caractériser par ses pathologies dans le domaine macroéconomique, institutionnel et idéologique. Le néo-libéralisme est une totalité qui fait système.

On le mesure encore mieux quand les désordres financiers engendrés par les déséquilibres réels initiaux, font retour vers la sphère réelle avant de rebondir dans la sphère financière.

Les canaux de transmission de la crise financière vers l’économie réelle ont été nombreux aux Etats-Unis. Les banques, fragilisées par l’accumulation de mauvaises dettes issues de l’immobilier, ont brutalement réduit les crédits: c’est l’effet credit-crunch. L’éclatement de la bulle immobilière a alors entraîné une forte baisse des prix de l’immobilier (-15% de juin 2007 à juin 2008 et -25% d’ici juin 2009) réduisant drastiquement le Home Equity Extraction. Ceci conduit à une baisse sensible de la demande solvable. La baisse de la valeur du patrimoine des ménages, liée aux prix de l’immobilier et à la chute des marchés financiers, induit cette fois un effet de richesse négatif, qui va lui aussi peser sur la demande solvable. Les entreprises, quant à elles, sont prises dans l’étau d’un crédit de plus en plus difficile à obtenir et de la destruction d’une partie de leur fonds de roulement, placé en titres et victime de la chute des marchés financiers de ces dernières semaines.

La crise devient cumulative avec la montée du taux de chômage, qui en 12 mois est passé de 4,5% à 6,1% de la population active. Les revenus salariaux sont les premiers touchés et la solvabilité des ménages se détériore avec un effet de retour sur les banques qui voient les impayés s’accumuler sur les cartes de crédit et dans les formes traditionnelles du crédit à la consommation (le crédit à l’achat des automobiles en particulier). La situation des banques américaines est donc fortement dynamique, mais à la baisse. La dégradation de la solvabilité des ménages détériore des créances qui, il y a un an, pouvaient encore être tenues pour saines. C’est pourquoi la principale cause d’opacité quant à la qualité des dettes n’est pas l’absence de réglementation ou des normes comptables inadéquates. C’est le processus de la crise lui-même qui produit de manière endogène un doute croissant sur la valeur des dettes, car la contrepartie de ces dernières n’était autre que la croissance, et celle-ci – parce que fondée presque exclusivement sur le Home Equity Extraction depuis 2004 – ne pouvait être soutenue.

Ce ne sont donc pas de simples mesures techniques qui peuvent arrêter la dégradation des comptes des banques, mais aussi des compagnies d’assurance. Bien sûr, la caisse de défaisance que les autorités américaines mettent en place va en limiter l’effet. Mais bien prétentieux celui qui peut dire aujourd’hui quel sera le montant final des dettes que cette caisse devra prendre à sa charge. Le chiffre de 700 milliards de dollars avancé par Henry Paulson correspond au mieux – si ce n’est pas une simple évaluation au doigt mouillé – à une évaluation statique. Compte tenu du rythme de la dégradation de la situation économique aux Etats-Unis il est inévitable que ce chiffre s’accroisse dans les mois à venir. Si l’exemple de l’autre crise traumatique du système financier américain, la crise des Saving and Loans de 1990-1991, peut nous apprendre quelque chose, c’est bien qu’il existe un écart considérable entre les estimations initiales de l’effort que l’Etat devra consentir et le chiffre final.

On le voit, cette crise n’est pas un simple cycle, un moment banal de difficultés passagères comme on l’ont prétendu nombre d’économistes soi-disant avisés, tel Alan Greenspan, avant de se contredire devant la bourrasque de cette folle semaine et de qualifier la crise de «plus importante depuis un siècle».

Cette crise est bien structurelle. Elle correspond à un moment que la théorie régulationniste qualifie de «grande crise», soit la rupture d’un ensemble ayant acquis une cohérence dynamique. L’un des enjeux de cette crise sera donc, bien au-delà de réglementations techniques, de s’attaquer aux fondements du néo-libéralisme.

III. Les nouveaux fronts.

«This time is out of joint», Hamlet, Acte I, scène 5.

Le moment critique de la crise, celui où la ligne de défense des autorités financières semblait sur le point d’être emportée, est momentanément derrière nous. Cela ne signifie nullement que la crise soit derrière nous, mais on peut penser que pour les semaines à venir d’autres fronts vont s’ouvrir.

Le premier, et le plus évident, concerne la valeur du dollar US et l’émergence d’un possible doute affectant la dette souveraine et assimilée des Etats-Unis.

Il est évident que le déficit budgétaire américain va se gonfler dans des proportions considérables dans les mois à venir. Le budget voté pour l’année fiscale 2009 (FY-2009) était de 439 milliards de dollars, soit environ 3,5% du PIB. Ce montant n’incluait nullement la totalité des coûts du sauvetage de Fannie Mae et Freddie Mac, et bien sur ne pouvait intégrer ni le coût du sauvetage de AIG ni celui de la caisse de défaisance. Or, on a vu que le coût de cette dernière ne pouvait être estimé de manière certaine en raison de la dimension dynamique de l’évolution de la qualité des créances dans une crise qui met en cause la solvabilité des ménages et des entreprises.

À ces charges, il faut en ajouter d’autres qui vont se manifester durant l’hiver 2008-2009. Le ralentissement de l’activité économique se traduira par une baisse des recettes fiscales des États qui sera plus sensible que celle du budget fédéral. Dans le système de fédéralisme fiscal américain, les États ne peuvent avoir de déficit. Soit ils réduisent leurs dépenses, au risque d’aggraver la tendance dépressive de l’économie et de provoquer des crises sociales localisées de grande ampleur, soit le budget fédéral doit prendre à sa charge le déficit. Ceci sera immanquablement un facteur de dérapage du déficit budgétaire.

Un déficit budgétaire total de l’ordre de 1000 milliards de dollars ne semble plus une perspective hors d’imagination, bien au contraire. L’important cependant n’est pas le chiffre exact que le déficit atteindra, quand nous disposerons des comptes consolidés après exécution du budget. L’important réside dans les anticipations, plus ou moins sereines ou plus ou moins catastrophistes que les acteurs financiers feront de ce déficit. La tendance de toute administration est de sous-estimer son déficit. Ceci est vrai sur les rives de la Seine comme sur celles du Potomac. Mais, compte tenu du comportement par moment erratique des autorités, du fait qu’il est probable que nous assistions à un changement d’administration dans le cours de l’année fiscale, les conditions sont réunies pour des fluctuations importantes et non convergentes des anticipations.

Il faut donc s’attendre à une nervosité croissante des opérateurs non seulement sur le cours du dollar, mais surtout sur la prime de risque portée par les titres publics et para-publics américains. L’évolution des écarts de taux dans les semaines à venir sera un indicateur assez sur d’une consolidation – même temporaire – de la situation ou de la résurgence de la spéculation par l’ouverture d’un nouveau front.

Il peut être tenu pour acquis que le dollar va se remettre à baisser sensiblement d’ici la fin 2009. Outre les paramètres purement financiers (injections de dollars par les Banques Centrales, glissement du déficit américain, maintien par le FED de taux relativement faibles pour ne pas compromettre le rétablissement des banques) les paramètres issus de l’économie réelle vont jouer un rôle important. Que le ralentissement de l’économie, puis la contraction du niveau de l’activité surviennent plus vite et de manière plus importante que prévue, que l’on apprenne la faillite spectaculaire d’entreprises qui sont des symboles de la prospérité américaine (on pense à General Motors bien entendu), et les pressions à la baisse vont redoubler.

La question alors posée sera celle d’un glissement maîtrisé du dollar (qui pourrait progressivement retrouver son niveau le plus bas de 2008 soit 1,60 USD pour 1 Euro) ou au contraire d’une chute brutale et non maîtrisée, susceptible de donner naissance à un run contre le dollar.

L’inquiétude des grands fonds privés, mais aussi publics, qui en Asie, au Moyen-Orient et en Russie continuent de détenir des quantités considérables de titres publics et para-publics américains quant à la dette américaine sera ici un élément capital. Ajoutons qu’à ce niveau stratégique des différents politiques et stratégiques peuvent avoir des conséquences économiques et financières incalculables. L’attitude américaine vis-à-vis de la Russie au moment de la guerre d’Ossétie du Sud a pour le moins manqué de finesse. Les contentieux avec la Chine existent eux aussi.

Le principal facteur pesant en faveur d’une stabilisation progressive du dollar, après certainement une baisse sensible réside dans le fait que ni la Chine ni la Russie ne sont prêtes aujourd’hui à postuler à des responsabilités financières internationales, ou à s’associer de manière délibérée et concertée pour porter un projet alternatif à l’ordre monétaire et financier mondial actuel. Cette situation pourrait évoluer dans les années à venir mais probablement pas à court terme.

On peut donc considérer que le risque de voir un «second front» s’ouvrir brutalement dans les semaines qui viennent est faible. Les pressions sur le dollar et l’économie américaine seront fortes, et pourraient monter si l’on découvrait de nouveaux cadavres dans les placards des assurances en général – et d’un groupe de «bancassurance» comme Citygroup en particulier.

Mais, compte tenu de l’effort consenti par les autorités américaines avec la caisse de défaisance, ceci reste gérable même si cela devait pousser encore plus haut le déficit pour l’année 2009.

Cependant, on ne peut exclure que des nouvelles surprises, au sens donné à ce terme par G.L.S. Shackle, ne viennent ébranler la confiance fragilement rétablie et suscitent à nouveau une fragmentation et une divergence brutale des anticipations. Au point où elles en sont aujourd’hui, les autorités américaines ne peuvent plus se permettre de perdre la moindre bataille, de faire la moindre erreur de stratégie et de communication. L’hégémonie monétaire du dollar, fondamentalement contestée, est à la merci de la moindre erreur et ceci sans qu’une solution de rechange ne soit disponible à court terme.

Ce n’est pas une perspective des plus réjouissantes.